虹建周报|指数周报|商品强势不改 注意板块轮动(第20220815期)

本报告观点和信息仅供符合《证券期货投资者适当性管理办法》规定可参与期货交易的投资者参考。因本平台暂时无法设置访问限制,若您并非符合《办法》规定的投资者,为控制投资风险,请勿点击查看或使用本报告任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

作者:龚吉安

期货投资咨询证号:Z0011063

研究助理:赵梓超

期货从业资格证号:F03090688

关键词:社融下滑、商品去库、用煤高峰

一、商品综述

数据来源:wind、中信建投期货杭州分公司

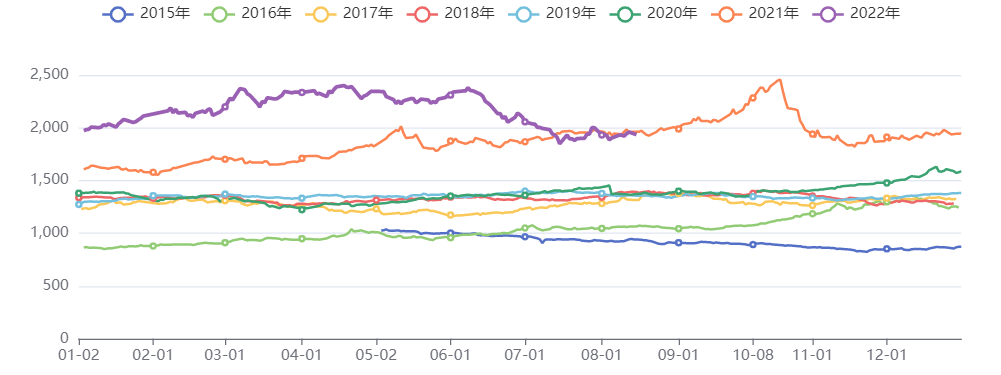

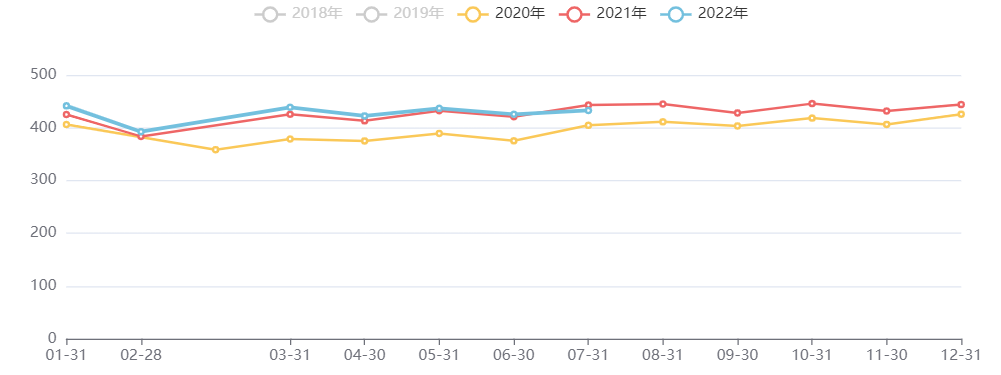

虹建商品价格指数

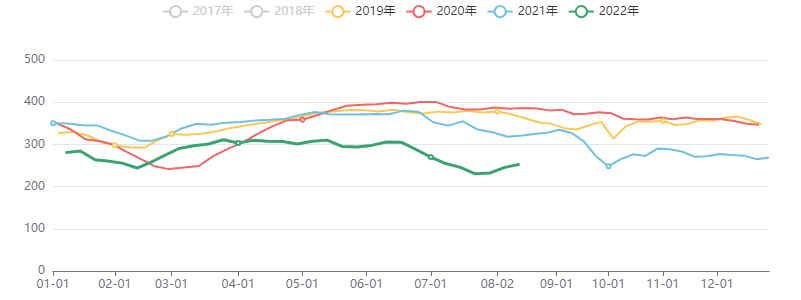

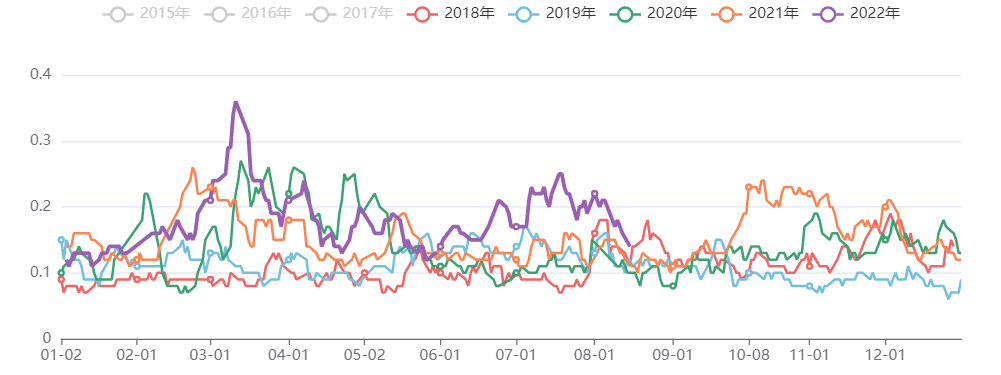

上周商品指数小幅上涨,周环比上升2.96%,能化和油脂油料增幅较大,分别上升5.32%和4.43%。整体来看,商品市场基差有所下降,但目前处于较高位置,能化板块基差上升比较明显,周环比上升22.64%。库存整体为去库态势,其中玻璃和螺纹继续续去库存。

本周美国CPI指数回落,国债收益率仍维持预期水平,9月议息会议前可能没有较大的政策扰动。国内货币持续宽松,M2创新高,同时M1也有较快增长,SHIBOR接近历史低位。国内汽车产量和进出口数据回升。在经济明显向好的情况下,基建托底有所减弱,社融略有下降。

综上情况,本周以螺纹钢为代表的黑色产品和以铜为代表的有色产品涨幅过快,短期内可能有消化涨幅的需求。近期天气持续高温,动力煤产量有所下滑,随着消费情况转好,焦煤可能存在较大机会。本周重点关注商品:螺纹、焦煤、玻璃、纯碱。

二、重点关注商品

1、焦炭

数据来源:wind、中信建投期货杭州分公司

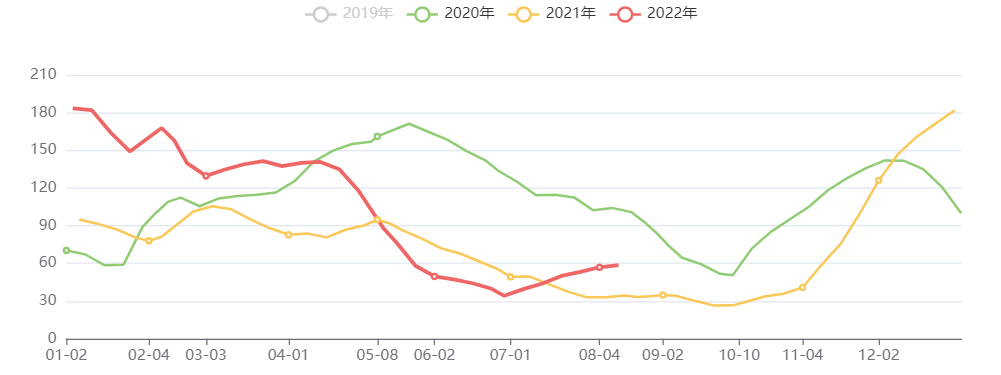

247家钢厂样本焦化厂焦炭产量:万吨

数据来源:wind、中信建投期货杭州分公司

国内焦炭消费量:万吨

焦煤上游供应增加,出货量增加,伴随需求有所好转,焦企开工率逐步提升,煤矿库存压力略有缓解,目前焦煤库存仍处于低位。短期受到高温天气影响,用煤高峰现货较为紧张。伴随焦炭首轮提涨,下游需求带动下,焦炉复产有所增加,对焦煤消费有一定利好。

2、玻璃

数据来源:wind、中信建投期货杭州分公司

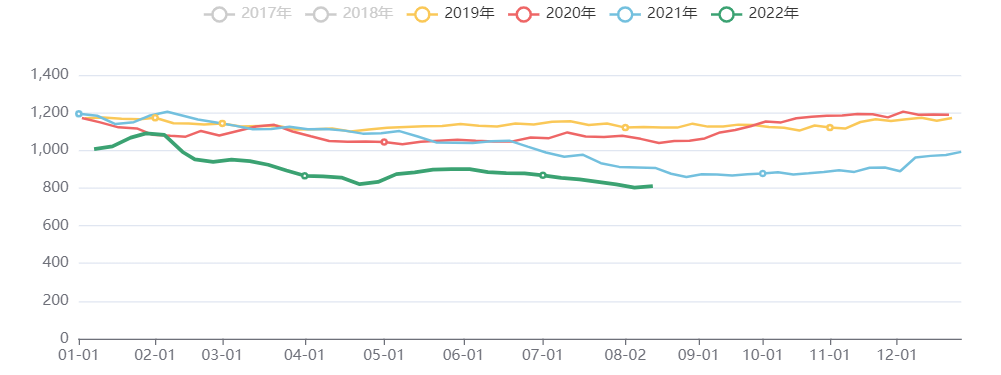

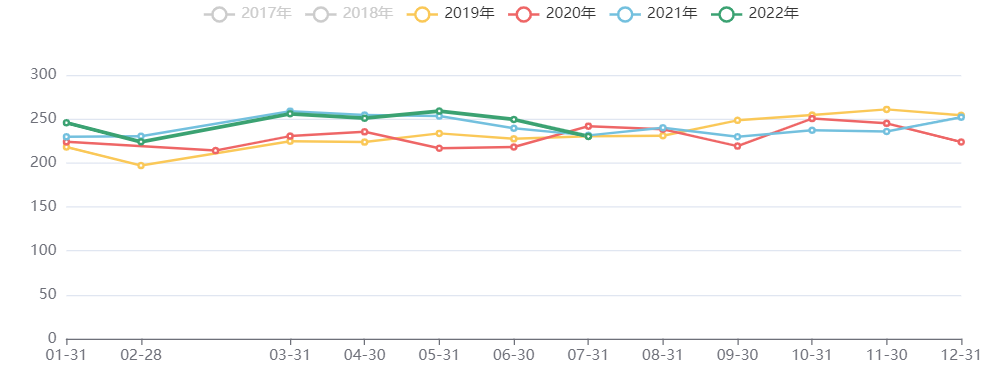

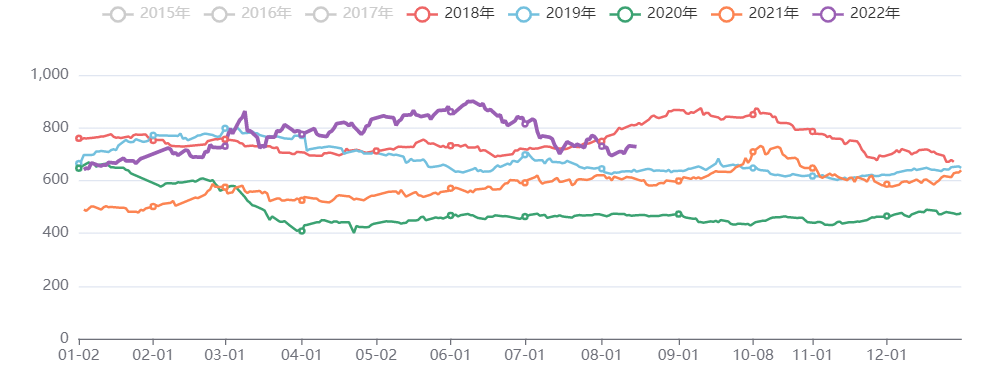

平板玻璃产量:万重量箱

数据来源:wind、中信建投期货杭州分公司

玻璃产量:中国:万吨

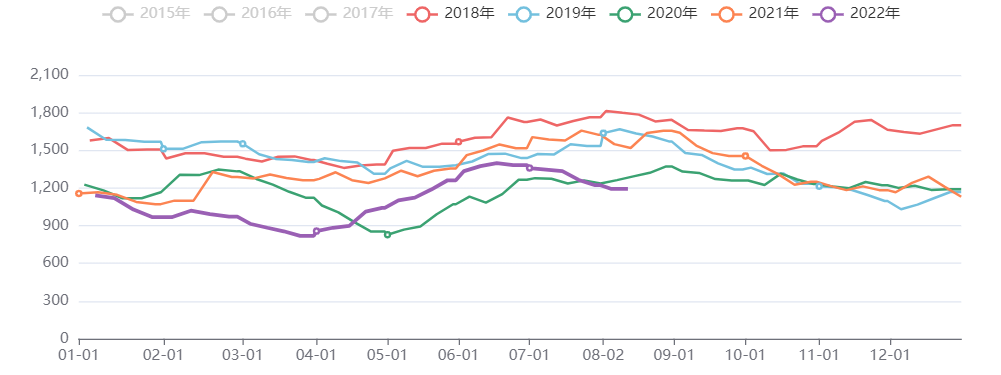

上周玻璃库存大幅下降。受备货需求增加影响,本周玻璃库存大幅下降。玻璃供给维持前期下降水平,需求暂时好转,高库存开始显著去化,行业利润逐渐恢复,价格处于补库反弹行情,待本轮补库结束后,玻璃价格将继续跟随地产端表现波动。

3、纯碱

数据来源:wind、中信建投期货杭州分公司

国内纯碱库存:万吨

数据来源:wind、中信建投期货杭州分公司

纯碱产量:中国:万吨

4、螺纹钢

数据来源:钢联、中信建投期货杭州分公司

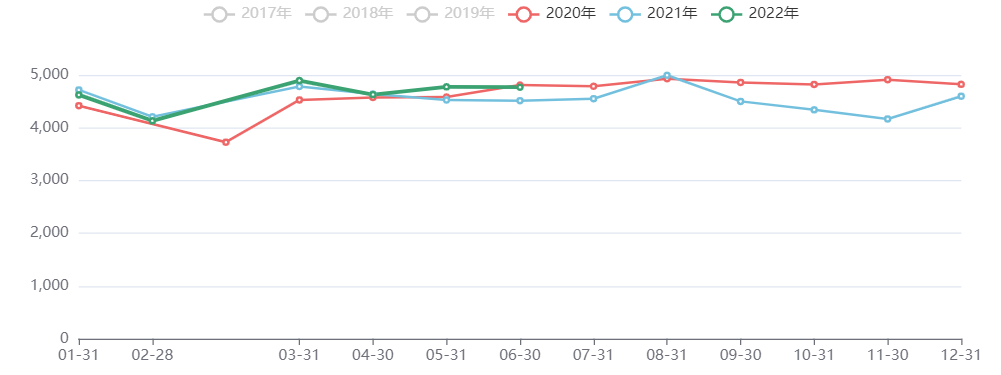

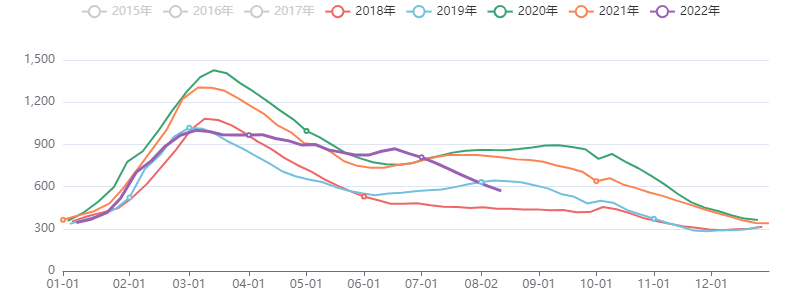

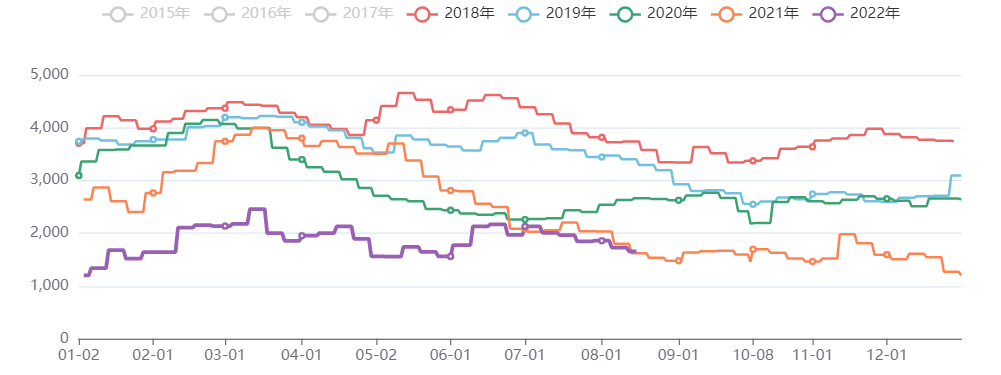

螺纹钢社会库存:万吨

数据来源:wind、中信建投期货杭州分公司

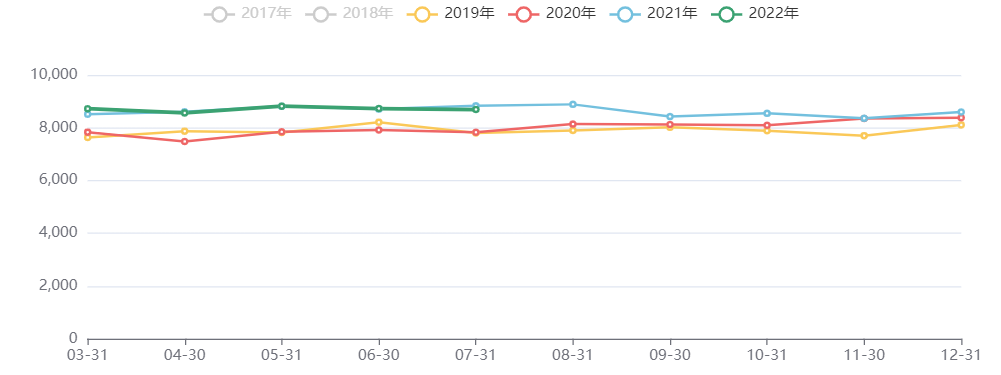

国内螺纹钢产量:万吨

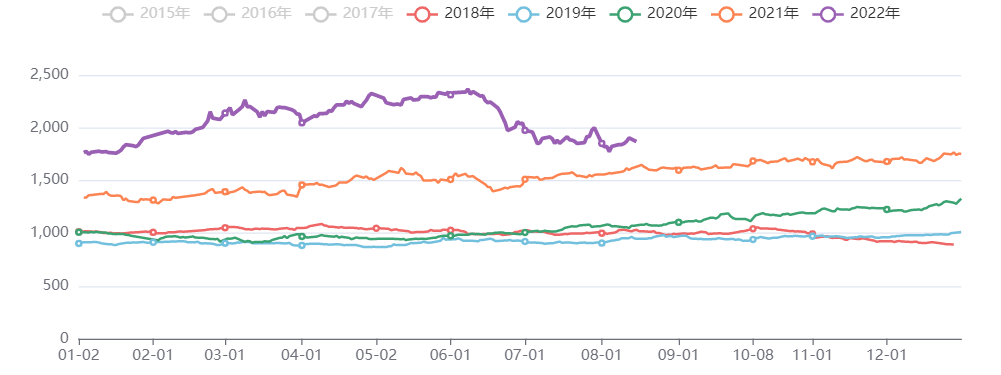

上周螺纹社会库存继续减少,近几年同期最低。钢材产量继续回升,电炉与高炉均开始复产。当前国内政策面偏暖,央行加大对企业的信贷支持,给予市场一定信心,各地的“保交房”开始从喊口号转为具体政策,未来有望陆续落地。短期价格受宏观数据利空影响有限,市场预期仍存,预计维持震荡偏强运行。

三、板块细分

(一)有色

数据来源:钢联、中信建投期货杭州分公司

有色金属价格指数

数据来源:钢联、中信建投期货杭州分公司

有色库存指数SHFE

上周有色板指数略有回升,其中铜和锡涨幅较大,分别为4.45%和3.7%。目前有色板块分化较大,铜、锌等品种随着基建政策的逐步发力,汽车、家电等日常消费的回暖,需求端有了较大程度的改善。而铝、锡等品种,受地产消费、集成电路产量的下滑,目前呈现出供大于求的态势。随后国内消费复苏,宏观环境改善,预计有色板块存在较大机会,建议布局铜、锌等基本面相对较强品种。

(二)黑色

数据来源:钢联、中信建投期货杭州分公司

黑色板块价格指数

数据来源:钢联、中信建投期货杭州分公司

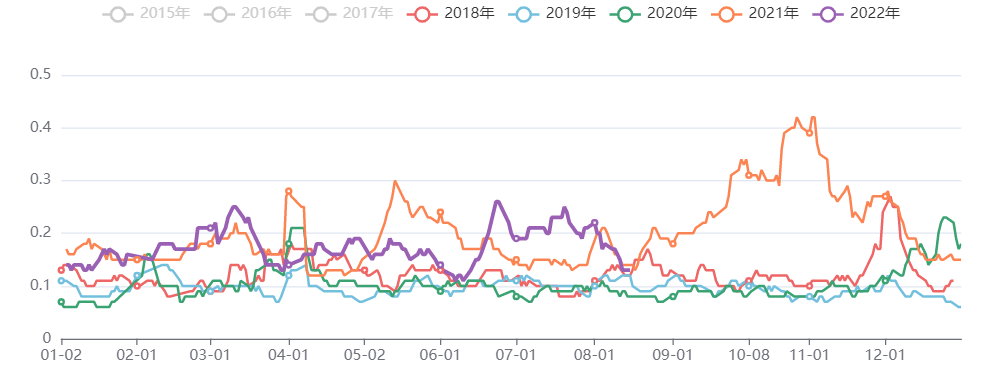

黑色板块五日波动率

上周黑色板块震荡偏强运行,其中螺纹、热卷上涨幅度较大,原材料端震荡运行,焦炭强于焦煤和铁矿。目前钢材库存下降幅度较大,部分地区钢材出现缺规格现象,杭州库存降至60万吨关口,低库存让市场仍然存在补库预期,预计钢材价格仍将偏强运行,复产已经开启,短期供应增加的速度大于需求恢复的速度,价格高度有限。钢厂的原材料库存均止跌回升,补库预期开始兑现,复产逻辑下,原材料短期易涨难跌。

(三)能源化工

数据来源:钢联、中信建投期货杭州分公司

能化板块价格指数

数据来源:钢联、中信建投期货杭州分公司

能化板块五日波动率

OPEC小幅增产,截至7月底日产量为2889.6万桶,原油消费已恢复至历年新高,目前已经进入化工旺季,且国外需求恢复较好。原油短期供应变化较多但影响有限,当下需求仍然较好;此时市场普遍不看好后期消费,但供需矛盾仍在,预计本周仍震荡偏强。沥青产量仍有提升可能,在没有新基建投入下,9月后需求将逐步减少,库存下降幅度有限,将随原油波动。PTA8月检修仍有,聚酯开工率小幅上升,PTA小幅去库,终端订单有所好转,预计将震荡偏强。

(四)油脂油料

数据来源:wind、中信建投期货杭州分公司

油脂油料价格指数

数据来源:wind、中信建投期货杭州分公司

油脂油料库存指数

8月13日凌晨USDA供需报告,调高期初期末库存,产量预期增加,出口总量超过全球进口总量,总体供大于需。按照期末库存的预估,今年可能是未来几年库存最低的一年,大豆以及豆油豆粕都势必会形成压制。但8月美豆天气炒作因素犹在,且国内库存低,双节补库需求,价格依旧有所支撑。油脂基本面进一步改善,豆棕价差回归,棕榈和豆油间价差套利仍然可做。菜油随着国内下游需求恢复,回落依旧有看涨机会。

(五)策略建议

我们预计,下半年国内经济仍持乐观态度,商品总体呈现高基差、低波动和低库存特征。国内货币持续宽松,汽车销售量表现抢眼,随着八月下旬消费逐渐复苏,螺纹、焦煤、纯碱、玻璃等品种存在较大机会。

风险提示:中信建投期货对本报告所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证,本报告意见仅代表报告发布之时的判断,相关研究观点可能依据我司后续发布的报告在不发布通知的情形下作出更改。

-

能化周报:原油利空基本落地,能化向下空间有限(第20211206期)

[2021-12-09 14:17]

-

螺纹铁矿等黑色系期货行情的回顾与展望

[2020-08-12 15:14]

-

一周热点大新闻,独家解读市场行为(20211206期)

[2021-12-06 16:30]

-

商品期货的涨跌逻辑

[2020-08-04 14:23]

-

新功能上线!邀您体验私人订制期货账户诊断报告

[2021-09-09 14:46]

-

黑色周报:原料供应增加,成材需求兑现(第20210407期)

[2021-04-07 14:35]

-

节前效应促使反弹 节后持续外强内弱

[2021-02-05 13:51]

-

千呼万唤始出来 万众瞩目的“二师兄”——生猪期货要上市啦!

[2020-12-15 11:11]

-

经济数据不及预期,双节临近商品风险加剧

[2021-09-17 16:15]

-

能化周报:原油供需皆无亮点,下游跟随成本波动(第20210407期)

[2021-04-07 14:13]

-

虹建周报|指数周报|工业品上行不改,短期已超涨(第20240416期)

[2024-04-16 14:30]

-

虹建周报|指数周报|需求持续复苏,商品强势不改(第20240409期)

[2024-04-09 15:16]

-

虹建周报|指数周报|商品进入震荡期,生猪油脂强势依旧(第20240326期)

[2024-03-26 17:09]

-

虹建周报|指数周报|冬储季,反弹值得期待(第20240116期)

[2024-01-16 14:13]

-

虹建周报|指数周报|美联储政策解读过度,商品可能已超跌(第20240109期)

[2024-01-09 14:47]

-

虹建周报|指数周报|暖冬低能耗美元反弹,冬储缓慢(第20240103期)

[2024-01-03 15:04]

-

虹建周报|指数周报|冬储季将至,关注能源与化工(第20231219期)

[2023-12-19 17:35]

-

虹建周报|指数周报|美元反弹,商品持续回落(第20231205期)

[2023-12-05 15:23]

-

虹建周报|指数周报|消费淡季已来,能耗高峰未现(第20231128期)

[2023-11-28 15:35]

-

虹建周报|指数周报|上游煤、油止跌,下游淡季到来(第20231121期)

[2023-11-21 15:36]